決定退休高度的三種態度

想在什麼都漲的環境下提前退休,或是趕在屆齡退休到來時,額外準備一筆上百萬元、符合預期的退休金,過程看似艱難,但觀念對了,實踐起來卻可能比想像中簡單!長期關注退休理財教育的富蘭克林投顧就建議,對退休金的想望,不妨先從建立三個正確態度做起,逐步拉近和富退休之間的距離。

態度一:認清「存款不等於投資」

不少人以為每個月把錢存到銀行帳戶的作法就是準備退休金,這中間隱藏幾項風險,例如沒有考慮到高通膨、低利率,若參考最新的五大銀行平均存款利率三年期1.22%(中央銀行,發佈日期2022/6/20),物價追趕的速度遠高於這個數字,中間的落差得靠有效率的理財策略來補足。

態度二:了解「儲蓄或保險不代表退休金準備」

為減少投資因故中斷的發生,理財目的應盡量明確及分類,好比屬長期性規劃的退休金,便應專款專籌專用,而保險則是以滿足人身保障為優先及分散資產配置,近年為因應接軌IFRS 17 號公報也就是新的保險合約會計準則上路,政府也呼籲保險商品應回歸保險本質,重視保障型缺口,可見若要作為退休後的生活開銷,亦非保險規劃的初衷。

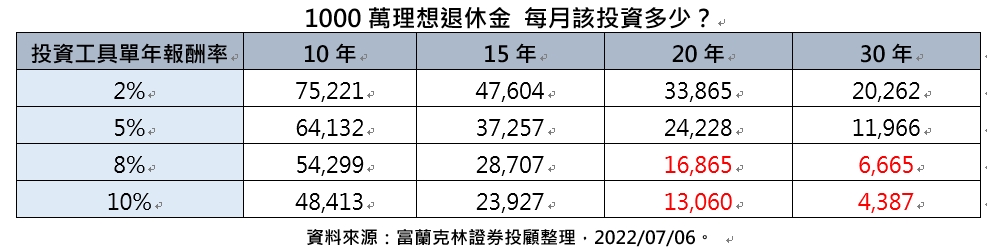

態度三:把握年輕優勢預約「晚」美人生

富蘭克林表示,平均壽命愈來愈長,意味著需要更多的養老金作為打理生活的後盾,提前開始並按月提存投資,是分攤資金壓力的不二良方。如果以財政部最新公佈的110年度每人每年基本生活費19.2萬元、退休生活30年簡易試算,預計至少要先準備576萬元,30歲就開始準備,每月擠出約1.4萬元、投資在年報酬率約5%之投資標的,20年的時間大致能醞釀出這筆預算,如果把時間再拉長、多個10年,屆時成果將近有1200餘萬元,時間所帶來的效益格外顯著。

本基金之主要投資風險除包含一般股票型基金之投資組合跌價與匯率風險外,與成熟市場相比須承受較高之政治與金融管理風險,而因市值及制度性因素,流動性風險也相對較高,新興市場投資組合波動性普遍高於成熟市場。基金投資均涉及風險且不負任何抵抗投資虧損之擔保。投資風險之詳細資料請參閱基金公開說明書。本境外基金經金融監督管理委員會核准或申報生效在國內募集及銷售,惟不表示絕無風險。基金經理公司以往之經理績效不保證基金之最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書。【富蘭克林證券投顧獨立經營管理】投資基金所應承擔之相關風險及應負擔之費用(含分銷費用)已揭露於基金公開說明書及投 資人須知中,投資人可至境外基金資訊觀測站(http://www.fundclear.com.tw)下載,或逕向本公司網站(http://www.Franklin.com.tw)查閱。本文提及之經濟走勢預測不必然代表本基金之績效,本基金投資風險請詳閱基金公開說明書。主管機關核准之營業執照字號:101年金管投顧新字第025號 台北市忠孝東路四段87號8樓 電話:﹝02﹞2781-0088 傳真:﹝02﹞2781-7788 http://www.Franklin.com.tw