有哪些退休理財商品

市場上有許多投資商品,究竟哪些商品才適合做退休理財規劃?為了因應高齡化社會,金管會鼓勵各金融機構發行銀髮相關的金融商品,目前銀行、保險與證劵業主要的商品如下圖。

有哪些適合退休理財的證券投資商品

在證劵市場中有許多適合退休長期投資的基金商品,例如:成長型績優企業股票基金、多元資產基金、指數型基金(ETF) 、目標日期基金、目標風險基金等。由於退休理財常需要依據年齡調整資產配置,因此市場上也發行以生命週期資產配置方式進行投資的人生週期基金(Life Cycle Fund)。人生週期基金為近年來非常受到投資人青睞,且基金規模成長快速的退休理財新商品,其又分為「目標風險基金」和「目標日期基金」,可以依據個人追求財富的目標和承擔風險能力,在不同的人生階段做最好的資產配置。

目標風險型基金

依照「不同的年齡」、「不同的風險承擔能力」進行資產配置

持有期間的基金和投資組合固定不變,或僅在固定範圍內做調整

維持固定的風險程度,常分為保守、穩健和積極,商品易於瞭解,投資人只需在不同人生階段選擇不同的基金即可

貨幣市場型基金

投資於貨幣市場上短年期的有價證券,投資取向最為保守,波動率也最低、流動性最強

平衡型基金

股債兼備,風險及報酬較單一資產型基金穩健

債券型基金

風險相對於股票型基金較小,且可能獲得定期的固定收益

成長型基金

以追求資本利得為目標的共同基金,具有高風險、高報酬的特性

股票型基金

風險較大,但也可以有較高的期望報酬,期待增值空間較大

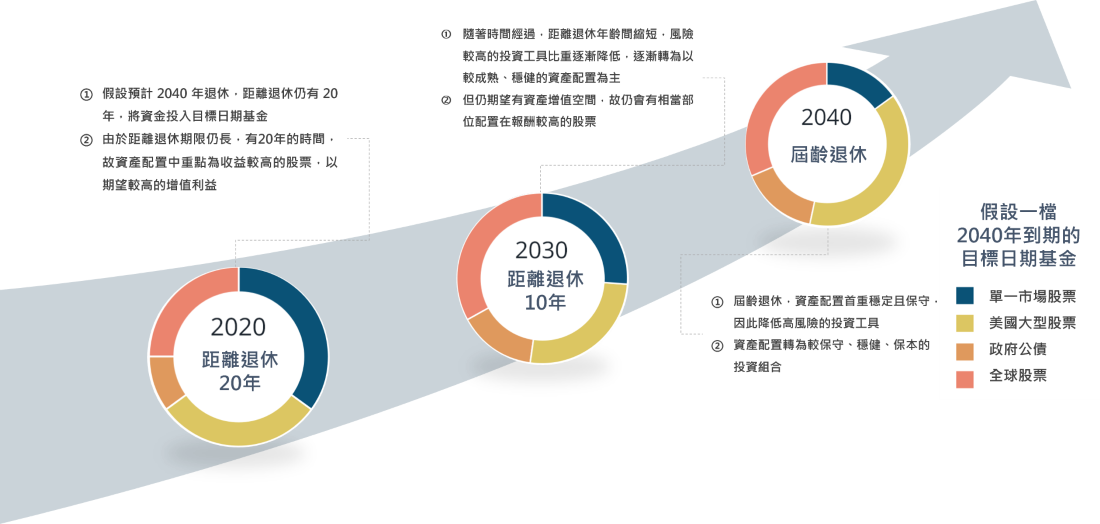

目標日期基金

通常以「預訂退休的年份」命名,依照「不同的退休年齡」做資產配置,如下圖說明

持有期間中基金和投資組合隨著距離到期日的長短自動動態調整股票、債券和其他固定收益的比例

基金資產配置將自動調整,年輕時距離目標日較遠,會採取較積極的投資策略,如持有高比例的股票,以達到較高的績效;屆齡退休距離目標日較近時,會降低股票比例、提升債券比例,採取較保守的策略以降低風險

與一般的基金相較,目標日期基金的投資時間較為長期(有時達到20至30年),因此在操作上注重風險控制和穩定性

二、適合退休理財規劃的保險商品

在高齡社會下,保險商品具有重要的保障功能與優點,主要的商品包括年金保險、醫療保險與長期照護保險,彙整如下圖:

年金保險

年金保險具有保障退休收入的特性,活到老領到老,可讓在退休後失去固定收入來源的老年人維持生活支出和開銷。例如利變型年金、或是投資型年金商品都是適合做為退休規劃的商品。

醫療保險

退休後的醫療支出相當驚人,尤其老年人的每年平均醫療費用是一般青壯年人的六到七倍,醫療保險可以保障老年的醫療需求。包含了重大傷疾病險、癌症險、實支實付型與各項醫療保險等。

長期照護保險

老年人的保險需求中,最容易忽略的就是長期照護保險,包含長照險、特定傷病險以及失能險。目前台灣投保長照保單比率偏低,但需注意太晚投保有可能會造成繳費時間短、價格升高,甚至被拒保的狀況。

年金保險

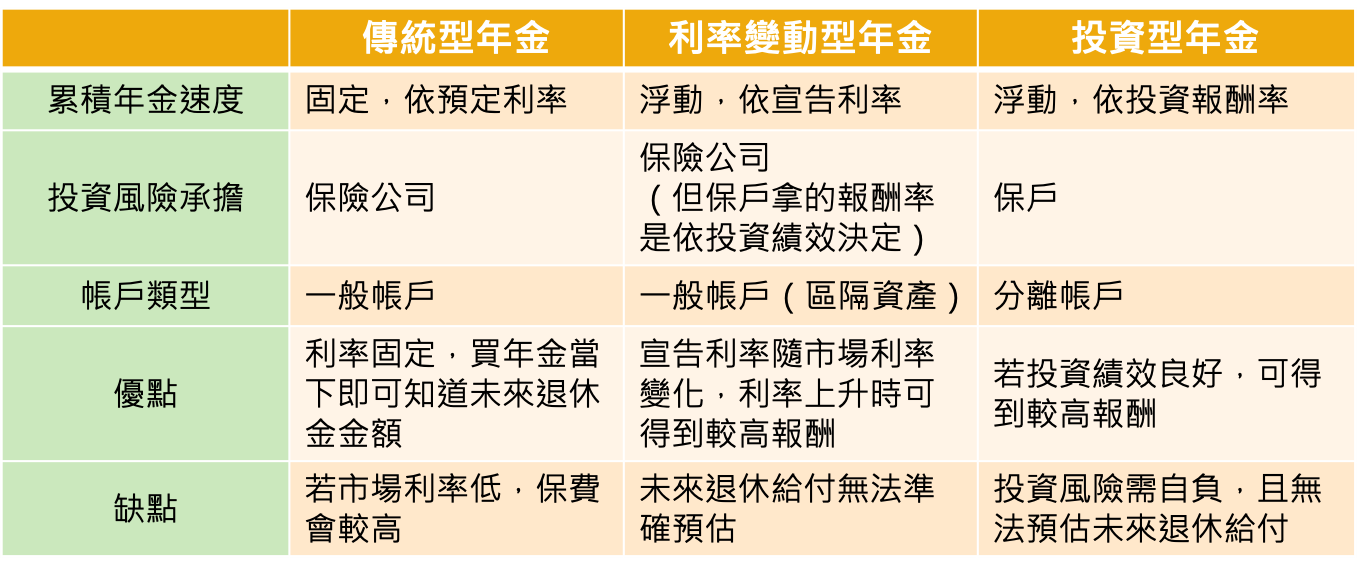

年金保險是可以對抗長壽風險的保險,於被保險人生存期間或特定期間內,依照契約一次或分期給付一定金額直到被保險人死亡為止。通常分為傳統年金、利率變動型年金及屬於投資型保單的變額年金三類,依照有無累積期間的不同又分為遞延年金與即期年金,透過穩定收入保障老年生活品質。

保險商品之預定利率、每期繳納保費金額、年金保單價值準備金、未來給付金額,於投保時皆已確定

通常會有保證年金型態可以選擇,包含最低保證領取15年或20年、最低可領回所繳保費金額等,避免因為短期身故造成領取金額過低的爭議發生

依照保險公司宣告利率計算保單價值,並非鎖死不動;期望保單帳戶價值在利變機制下可以階梯式成長

通常有保證年金型態可以選擇,包含保證不低於所繳保險費等,避免因為短期身故造成領取金額過低的爭議發生

在年金給付保證期間,保證可以領回不低於所繳保費;超過保證期間則活越久領越多

又稱為變額年金,保費扣除相關費用後進入投資帳戶,保戶可以自由選擇投資標的

保單帳戶價值隨投資標的績效而變動

年金給付方式可以是一次領回或年金化

三大特色:

盈虧自負:投資型保險商品所產生的投資收益或虧損,大部分或全部由保戶自行承擔。

專設帳簿:投資型保險商品分為一般帳戶和專設帳簿進行管理。專設帳簿內之保單投資資產,由保險公司採個別帳戶管理。且依保險法之規定,該筆資產於保險公司破產時,得不受保險公司債權人之扣押或追償。

費用揭露:投資型保險商品的相關費用,要攤在陽光下,讓保戶充份了解保費結構。

類全委投資型商品:將分離帳戶交給專家代操,享受用低管理費換取專家操盤的服務

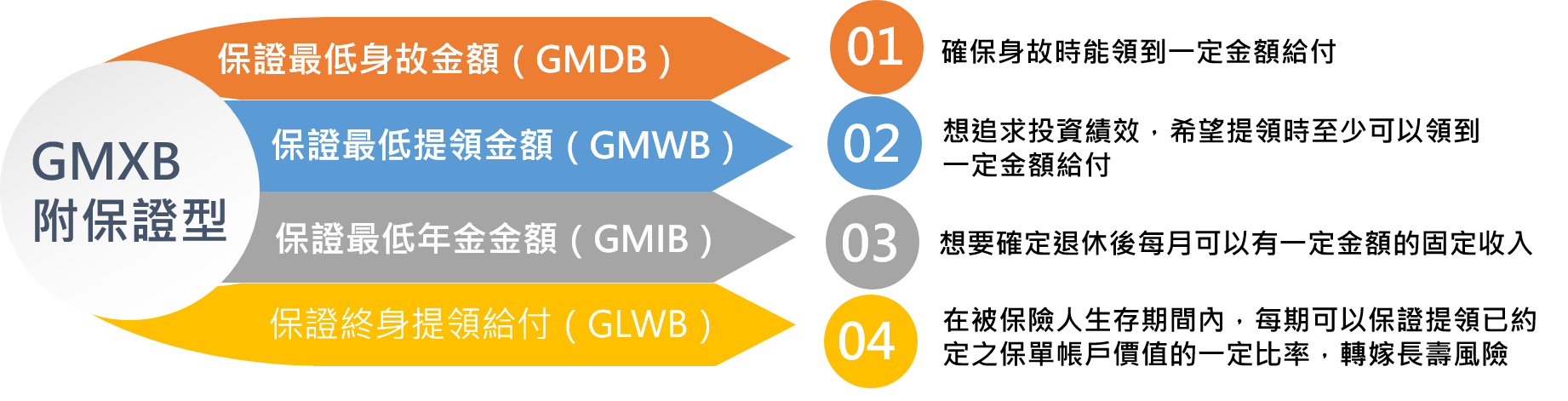

目前市場也發展出多種附保證型(GMXB)商品,由保險公司提供更多元的保障

附保證給付型變額年金(Guarantee Minimum X Benefit)

退休理財最怕的是因為投資損失與活太久造成退休金不夠用,而附保證給付的年金保險正是可以同時做到對抗投資風險與長壽風險的全方位解決方案。藉由附保證給付的設計,提供保戶最低收益率的保證,並增加保險公司商品的競爭力。對於客戶而言,除了有機會享受額外報酬之外,並可藉由保險公司保障保戶各種形式投資的下檔風險。其中,相關商品包含保證最低身故給付(GMDB)、保證最低累積給付(GMAB)、保證最低年金給付(GMIB)、保證最低提領給付(GMWB)、保證終身提領金額(GLWB)等,這些商品不受市場波動影響,保險公司皆會給付保證金額,因此保險公司需要進行資產負債管理,保費可能會比一般變額年金較高。

年金保險商品之比較

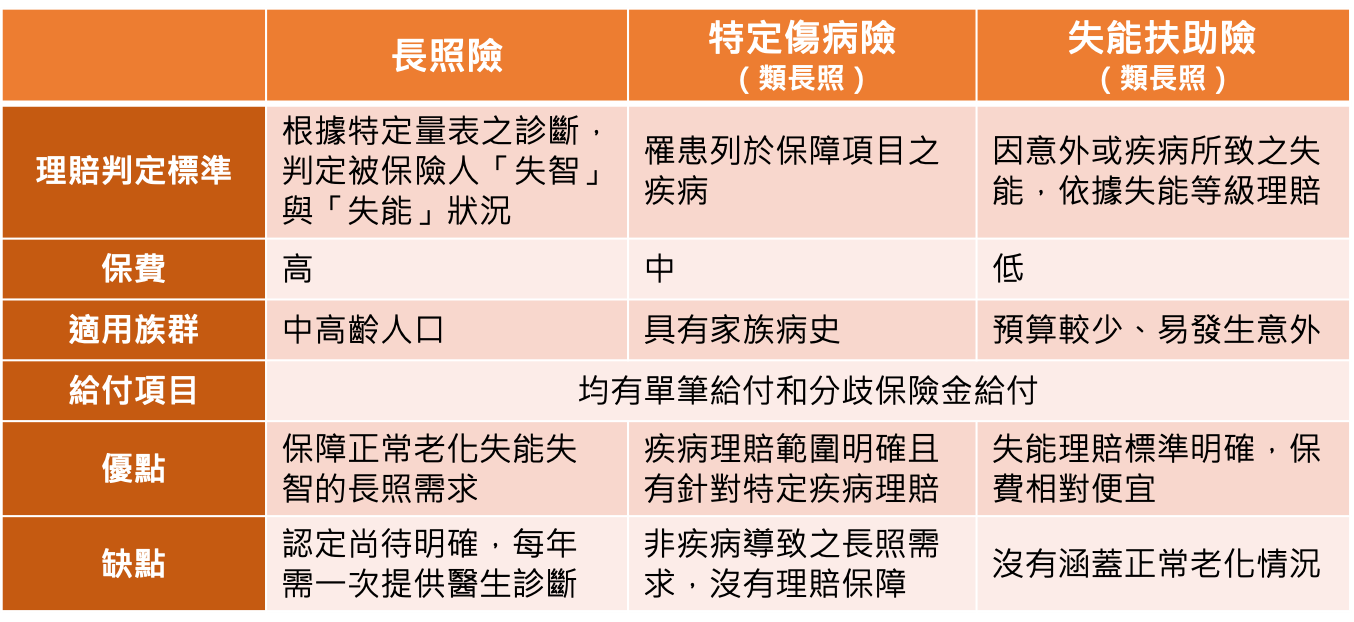

長期照護保險

根據衛福部資料估計,2026年台灣長期照顧需求人數將超過100萬人,而老人平均需要照顧時間約8年至10年,由於目前台灣照護人力嚴重不足,有65%需仰賴家人照顧。這麼龐大的支出與照護人力,也可以利用保險公司的保險來轉嫁長照費用支出,來減輕家庭經濟負擔。

Reference:https://udn.com/news/story/6854/7063238

依照醫生的診斷書符合一定期間的生理及認知功能障礙,即為長照保險的理賠對象,保險公司將會支付照護費用。市面上常見的長照保險,主要有依失能、失智狀態給付的長照險、依疾病給付的特定傷病險,以及根據失能等級給付的失能扶助險,後兩者為俗稱的類長照險,提供定期的扶助金給付。介紹如下:

醫療保險

隨著年齡日漸增長,疾病醫療、長期照護是不可避免的支出,尤其到中、老年後,可能因免疫力下降,大幅增加疾病風險,常常需要到醫院檢查;或是晚年的失能、失智,造成家人照顧的負擔;也可能因身體衰老罹患重大疾病風險大增,而健保不給付龐大的醫藥費用。因此,透過購買以下相關的健康醫療保險,可獲得經濟上的補償,轉移財務準備不足的風險:

1. 重大傷病險、重大疾病險

-

依照衛服部公告的重大傷病項目(約300項以上),重大傷病保險會根據健保重大傷病卡資格給付一次保險金

重大疾病險則依據不同疾病的檢驗報告、就診證明申請理賠金

2. 癌症險

由保險公司依不同的癌症及嚴重程度,給付不同比例的理賠金,可以補貼治療後的復健、住院、看護等費用

給付方式有一次性給付、療程型定額等

3. 實支實付型醫療保險

主要支付健保不給付的高額費用,包含少部分罕見疾病的進口藥品,以及新式醫療技術的自費項目

會依照實際醫療花費,根據實際每日病房、手術及醫療雜費支出,在限額下提供補償,為「花多少,賠多少」之概念

若想更進一步提高保障額度,可選擇自負額型實支實付醫療險,藉由保險公司支付超過約定金額的理賠,保障更高額的醫療費用支出風險

4. 日額型醫療保險

針對實際住院天數,依照單日固定金額理賠醫療保險金

例如填補升等至單人病房費用、因住院無法工作的薪資補助、額外看護費等

適合退休理財規劃的銀行商品

安養信託

將財產交由委託銀行依照契約規劃

- 財產保障、專款專用,保全財產安全

- 信託專戶可支付未來養護、醫療費用

- 銀行還可透過異業合作加強信託功能,達到完整照護、安養社區在地化

逆向房貸抵押

將房屋逆向抵押給銀行換取固定的每月生活費

- 可補足退休金不夠的缺口

- 適合有不只一房的高齡者

- 可以在宅老化,維持原有生活品質及生活圈

退休信託商品—安養信託

目前銀行推出的退休安養信託,除了以定期定額的方式,儲存未來的退休金在銀行的信託帳戶中;也可以在退休時將退休金交付給銀行進行信託,讓銀行協助管理退休金,按月給付一定金額作為生活費。退休安養信託最大的好處在於,信託契約的條件自由且彈性,可以依照信託契約規劃老年安養生活,或是指定未來給付給特定對象或是機構,讓受託人可以事先安排老年生活,或是未來可能需要的老年安養服務,以維持退休後的生活尊嚴。透過安養信託的設計,不僅可避免被子女或他人不當佔用,更可以讓老年的財產有所保障。截至2023年底,台灣累計辦理安養信託契約人數15.4萬人,累計信託財產總額1,234億元,顯現台灣越來越多人透過安養信託自主規劃退休財產的安全。

近期金管會推動信託2.0政策,市場出現許多安養信託的創新模式,包含「以房養老」、「不動產」、「成人監護宣告」、「新型態信託契約」、「新客群開發模式」、「數位通路開發模式」、「多元管道開發模式」業務結合,除此之外,更升級至「一條龍整合服務」,將政府釋出閒置土地,藉由信託租賃給開發商,再利用不動產開發信託興建安養宅等,並利用入住保證金信託及安養信託讓高齡者能放心入住安養。