我的退休人生我作主 用風險承受度挑基金

主旨:我的退休人生我作主 用風險承受度挑基金

作者:宏利投信

大文、宗芳以及小安在同一個部門共事多年,三人即使生活背景有差異,卻是很談得來的知心好友,平常就會相約一起吃飯,假日還會找時間去喝下午茶,彼此分享心情。

大文與先生育有一子,他們鼓勵孩子2年後大學畢業到國外求學,因此需要及早準備一筆留學基金,再加上房貸還沒還清,每月的固定支出其實不低。所幸她跟先生都屬於資深級員工,薪資自然比一般剛進職場不久的上班族優渥,兩人齊心下,每個月還能攢下一點錢轉進定存,作為孩子的教育基金及夫妻兩人的退休基金。

剛結婚的宗芳則不打算生小孩,繼續享受兩人世界,目前夫妻倆的財務各自獨立,互不干涉,兩人說好每個月各拿出一筆錢來支付房租跟水電生活費,剩下的錢就自理。宗芳跟先生都認為,既然要當頂客族,就要好好照顧自己到老,以免成為彼此的拖累,除了日常就要保持健康的身體之外,更要加強保險及退休計畫,希望老後每個月固定有一筆錢,可以讓兩人一起搬到環境好的養老機構去交朋友跟養老;還有閒錢能跟老友遊山玩水。

單身的小安,薪水雖是三個人當中最低的,但一人吃飽全家飽,既沒有子女,也沒有奉養父母的壓力。她抱持著一個人也能過得很好、不打算結婚的想法,而且認為工作只是生命的一小部分,不想因為賺錢而犧牲自己的生活品質及健康。因此她希望找到合適的投資方式,累積財富,而熱愛冒險、旅遊的她,最大的夢想就是退休後每年至少出國2~3趟,完成環遊世界的夢想。

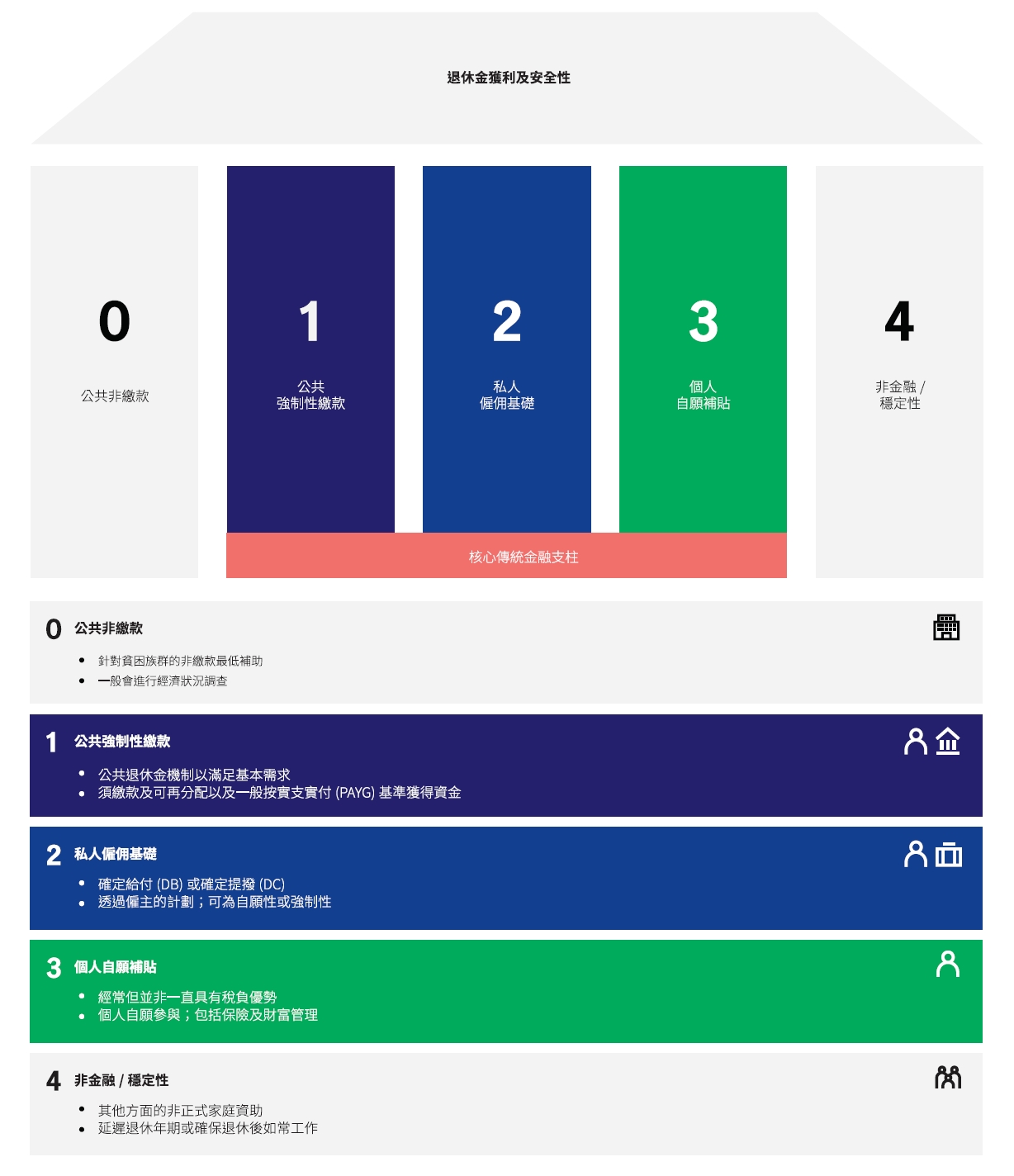

做好規劃 才能作主退休人生

這三位不同生活背景的人,其實都有著共同的目標,「希望退休時可以過自己想過的生活。」然而,想要達成這個目標,最重要的就是要有「足夠的退休金」來支應日常生活所需,生病的時候有錢可以做更妥善的治療,想遊山玩水的時候不怕財庫用罄。

其實對每個人來說,「存退休金」也是人生當中相當重要的一項理財計畫,但有些人因為要養家、繳房貸,常被錢追的喘不過氣來,常因突如而來的急用金而中斷退休金計畫;又或者因為急著要達成退休金的目標,加碼風險較高的積極型投資標的,當市場一有劇烈波動,侵蝕掉資產,也就因為失去信心而中斷投資計畫。

但無論是哪樣背景的人,都需要為自己的退休金做長期規劃,因為當投資時間拉長,就越能用時間複利的效果,有效率的獲取較佳的結果。一般的投資人在做規劃時,可以參考一個簡單的方式,若年化報酬率為1%,持之以恆,以複利計算,經過72年的投資後本金會翻一倍,因此我們可以得知「72÷年化報酬率=本金翻倍的年數」,以此類推,若投資於每年有3%報酬率的投資工具,24年(72÷3=24)就有機會可以將本金翻倍;可是若中斷,就沒有複利可享了。

至於在做投資規劃的時候,則可以把握:

思考你的投資目標

想想投資的目標,是短、中、長期?短期的旅遊基金?還是要做中期的買房頭期款?還是要累積長期退休所需?除了以「投資時間的長短」來做考量之外,也可以從「投資目標」來做規劃,例如,同樣以退休金為前提,宗芳希望退休後每個月可以有固定的現金流來支應養老機構所需;而年輕單身的小安,則是希望能夠存到一筆錢,一圓她環遊世界的夢想。

定義你的風險屬性

過去一般人在談到投資的時候,往往從「投資標的」為主要的出發點,例如:「這檔股票可不可以買?」、「這檔基金績效好不好?」、「這個存錢方案的獲利高不高?」,可是一直把焦點放在金融產品上,卻忽略了自己或許不適合某些產品?

所謂「適不適合」,指的是選擇的金融商品與自己的風險屬性是否匹配,若個人風險承受度較高,卻投資相對保守的標的,可能達成自身設定的理財目標效率會大打折扣;相反,若個人風險承受度低卻投資相對積極的標的,則有可能承擔過多的風險,中途因為擔心受怕而中斷,反而無法達成目標。

因此在選擇投資標的之前,投資人要先「定義自己的風險屬性」,必須同時考量年齡、現有的財富水準、每月可支配所得及可承受的市場波動度等。

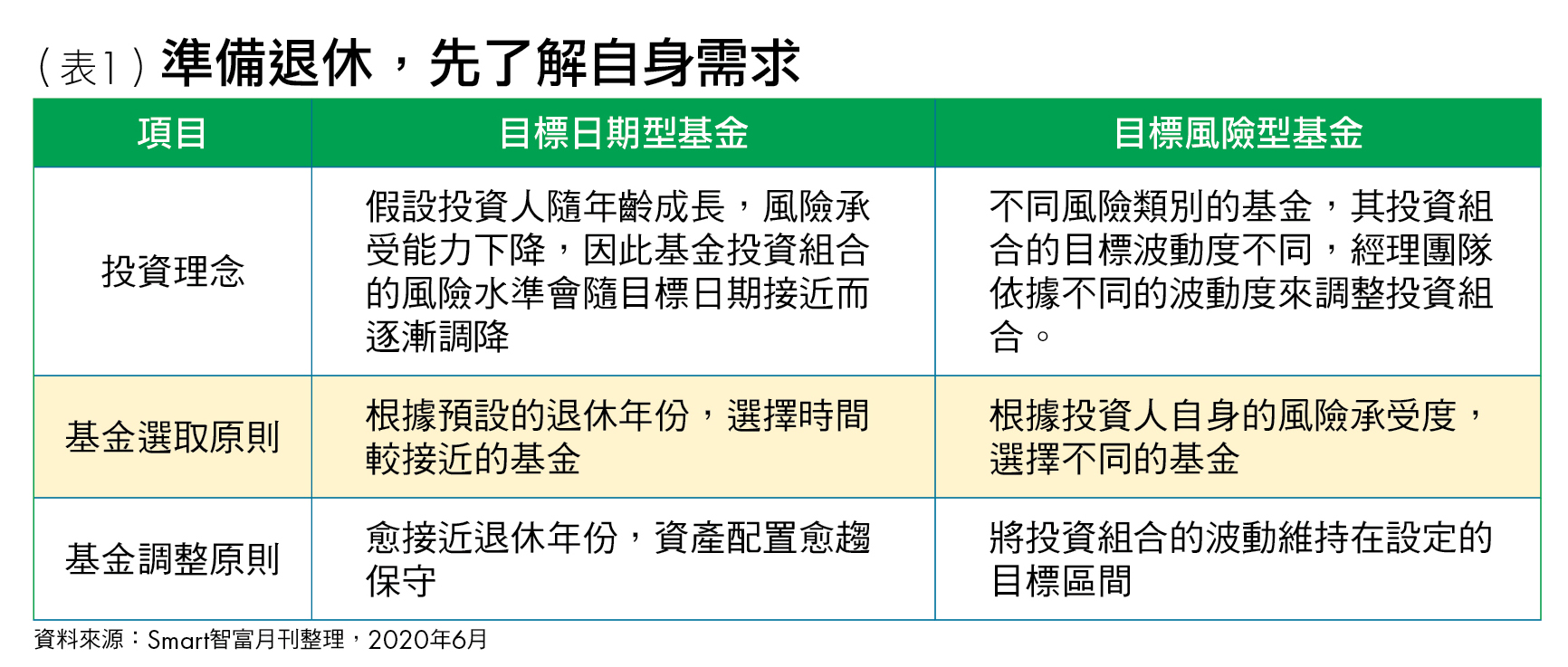

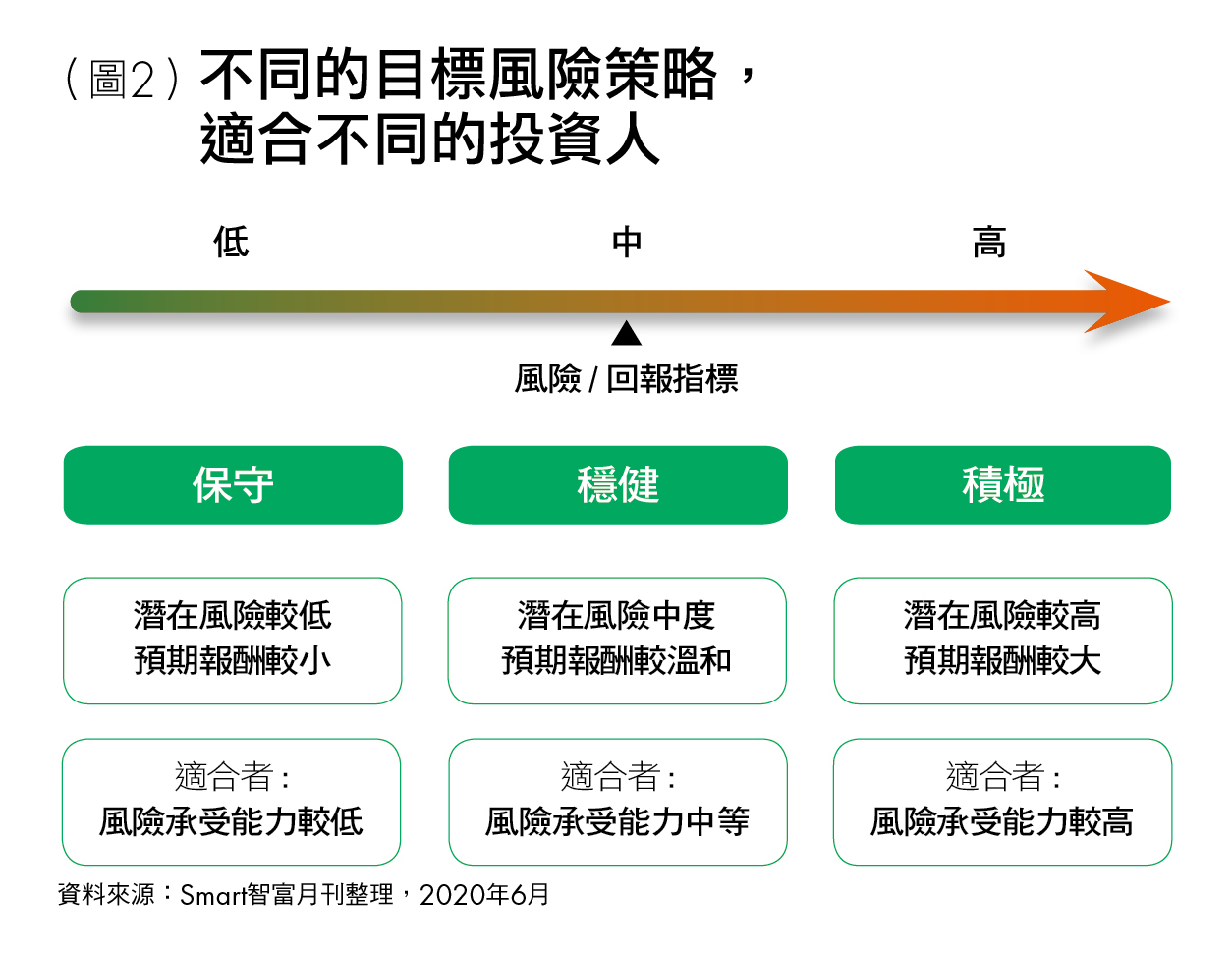

選擇屬於你的適合商品

依據自己的風險屬性,來做商品的選擇,例如,能夠承受較高波動、預期能帶來相對較高報酬的人就或許可選「積極型」的投資標的;無法承受市場波動的人則可以選擇相對「保守型」的投資標的,介於這兩者中間的人或許可選「穩健型」投資標的,可以承受一定程度的風險來換得相對應的投資期待。

以小安為例,她的風險承受度屬於比較積極、能忍受較大的市場波動,可以將預備投入退休準備的資金投入股票投資比重較高的積極型產品,長時間投資下來,有機會獲得較高的預期報酬來支應退休後的旅遊基金。

宗芳屬穩健型投資人,擁有「能夠承受一定程度風險來換取報酬」的特質,可將預備投入退休準備的資金配置於較穩健的產品,或許還可以挑選基金中配息型的類別,藉由每月或每季目標預期的息收,來支應養老機構的費用及日常所需。

對於還在養育下一代又還要預備退休金的大文來說,是三個人當中最快面臨退休金問題的人,大約10到15年後就要從職場離開,再加上大文投資個性保守,資金配置一大部分放在定存,因此建議大文可將部分資金投入相對保守型的產品,來支應退休所需。

同時也必須注意,選定投資標的之後,或許可再搭配定期定額的方式,計畫性的逐步累積退休資產,達成理財目標。